アメリカ生活の必需品とも言えるクレジットカード。この記事ではこれから渡米する留学生、赴任者向けに、また既にアメリカで生活している方も含め、アメリカのクレジットカードの仕組みを解明していきます。

よくアメリカはクレジットカード大国と言われますが、経済産業省のデータ(キャッシュレス化推進に向けた国内外の現状認識)によるとキャッシュレス比率は2016年時点でアメリカが46%、日本が19.8%とのことです。キャッシュレス取引にはクレジットカードの他、デビットカード、各種電子決済が含まれますが、体感的には日本の何倍もカード決済が進んでいるように感じます。

それはわずか数ドルのコーヒーまでカードを使うのが普通で、とにかく何でもカード払いというところから来ているのかな、と。確かにカードに慣れると小銭を持ち歩かなくて楽です。特にアメリカの男性は財布の代わりにマネークリップを使っている人が多く、たまに現金で支払ってもらったお釣りもレジの横にある募金箱に入れちゃう。財布を持ち歩かないせいか、カバンを持たない人も多いです。逆に「962円のお買い物に1,012円払って、お釣りが50円玉になるよう工夫」したりするのは日本のお買い物カルチャーだなぁ、と思う次第です。

さてそんなクレジットカードですが、正しく使えばお買い物に便利、ディスカウントがある、マイルが貯まる、と様々な恩恵を受けられますが、日本と異なる仕組みを理解していないと思わぬ金利ペナルティを受けたりします。またアメリカでは信用履歴が無いとカードを作れません。では学生や信用履歴を築けていない人はどうすれば良いのでしょうか。

このシリーズでは、そんな疑問に答えるべく、アメリカのクレジットカードの仕組み、支払いサイクル、用語の解説、カードの作り方、を踏まえた上でライフスタイルに応じたオススメカードをご紹介していきます。

第一回はまずクレジットカードの仕組みから、です。日々使用する上では意識する事はありませんが、業界のプレーヤーやオカネの流れを解き明かしてみましょう。

クレジットカードの基礎知識

クレジットカードとは、ユーザー(お買い物をする人)が後で支払ってくれるだろう、という「信用(credit)」に基づいてカード会社が「担保無しに」支払いを立て替えてくれるシステムです。これによりユーザーには現金を持ち歩かなくて済む、後払いにできる、お買い物に応じたポイントを貯める、買い物履歴をデータで管理する、といったメリットがあります。

ユーザーはこの時、一時的にカード会社に借金していることになります。カードを切ってサインするだけのお手軽なフローなので意識しづらいですが、非常に重要なポイントです。

ユーザーは決められた期日までにツケを支払う必要がありますが、期日を過ぎてしまうと金利と手数料が発生してしまいます。こうなると現金で買った時よりも出費が増えるので気を付けたいですね。

カード会社がいくらまで立て替えてくれるか、はそのユーザーがどれだけ信用できるか、によります。これはユーザーの過去の返済履歴等から算出され、信用履歴(credit history)という形でカード会社達が管理しています。信用履歴が良いほど貸し倒れリスクが低い条顧客となるので、様々な特典を付けたカードによる囲い込みを図ることになります。

アメリカのクレジットカード業界俯瞰

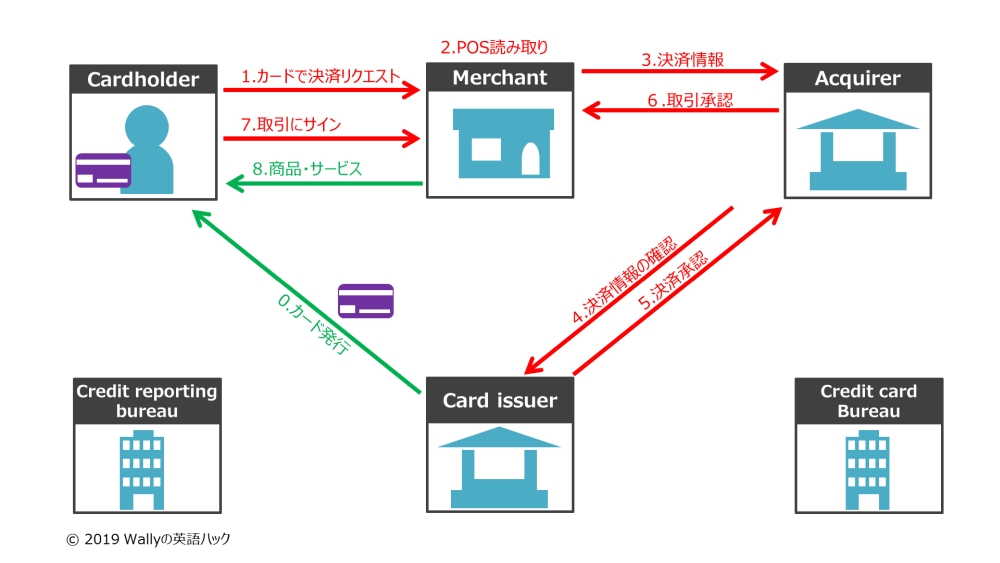

カード会社、と言いましたが、実際にはカード発行会社とクレジットカード決済のインフラを提供している会社に別れています。どのようなプレーヤーがいるのが、業界を俯瞰してみましょう。

Cardholder : クレジットカードでお買い物をするエンドユーザー

Merchant : Cardholderがカードでお買い物をする加盟店・販売店。VISA, MasterCardなどのネットワークに「加盟」しており、加盟しているブランドのカードしかその販売店では使えない。

Credit card bureau : クレジットカードによる決済ネットワークを提供している会社。VISA, MasterCard, American Express, JCB, Diners など。American Expressは後述のCard issuer, Acquiring bankの役割も一社でこなす。

Card issuer (Card issuing bank) : クレジットカードをCardholderに発行し、決済の立て替え、回収を行う会社(銀行) Cit Bank, Bank of Americaなど。

Acquirer (Acquiring bank) : Merchantと、Card issuer, Credit card bereauの間の決済を仲介する銀行。Merchantが債務不履行に陥りサービス提供できなくなった際には、Cardholderに対する返金を肩代わりする。Wells Fargo、HSBCなど

Credit reporting company : 個人の返済履歴、カード使用履歴などの情報を収集、個人の返済能力を測るクレジットスコアを算出・販売

図解!クレジットカード決済の流れ

僕達一般消費者にとっては、店頭でカードを切って、商品受け取って、毎月の支払いをこなす、というサイクルの中ではほとんど意識することはありませんが、カード決済がどのような流れで処理されているのか見てみましょう。これを見れば、ポイントやキャッシュバックの財源がどこから来ているのか見えてきます。

※クレジットカード業界は非常に複雑な業界です。僕が調べた範囲で情報の正確性にはベストを尽くしていますが、至らない点があればご容赦下さい。出典・ソース:

https://en.wikipedia.org/wiki/Credit_card

https://www.cardfellow.com/blog/credit-card-processing-guide/

カード決済から商品・サービスの受け取りまでの流れ

0. まずCard issuerが信用情報を元にカードを発行します。これが無いと始まらないですね。

1. 店頭でのお買い物で使用

2. Merchantは店頭に配備されているPOS端末でカード情報を読み取る

3. 読み取ったカード情報はAcquire通じてIssuerへ伝送され、照合される。

4~6. 決済を承認。支払い限度額に到達していたりすると却下。

7. Cardholderは店頭でサイン、もしくはPINを入力し、取引を完了。サインする事で返済条件に合意を示した事となる。

8. 商品・サービス受け取り

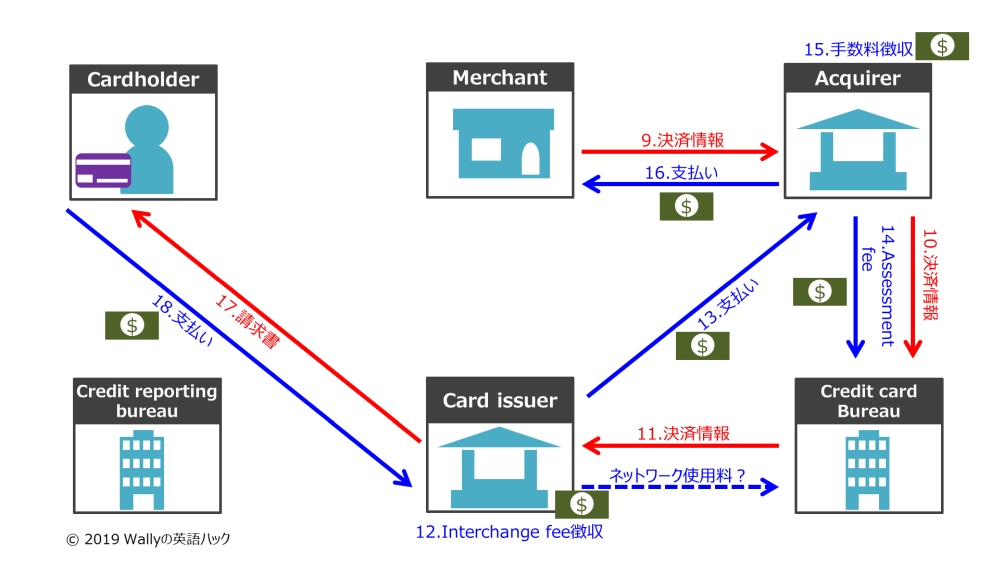

お買い物以降のおカネの流れ

9. お買い物情報はMerchantに蓄積され、毎晩バッチ処理でAcquirerに伝送される。

10~11. 決済情報はCredit Card Bureau通じてCard issuerへ伝送される

12~13. Card issuerはInterchange fee(取引額に対し、約1.5~1.9%)を徴収後、Acquirerへ代金支払い

14. AcquirerはCredit Card BureauへAssessment Fee(約0.13%)を支払う

15~16. Acquirerは自らの手数料(Mark-up)、interchange fee、assessment feeを差し引いた代金をMerchantへ支払う

17. Card issuerはCardholderへ締め日ごとにbilling statement(請求書)を発行

18. Cardholderは利用代金を支払い。この時、適宜金利や遅延手数料が加算される。

上述の通り、この過程で各登場人物が手数料、中間マージンを徴収しています。一つのカード取引ごとに、トータルで約2.5-3%の手数料が一連のネットワークによって取られているそうです。Merchantにしてみれば、カードを使われるとその分収入が減る事になりますが、最終顧客に対してクレジットカードという便利な決済手段を提供できる、顧客単価を上げられる、といったメリットがあります。これによって、カードが使えないお店はほとんど無いと言っても良いでしょう...もっとも、ニューヨークの老舗ステーキハウス・Peter Lugerのように未だに現金、チェック、もしくはデビットカードしか受け付けていないお店もありますが!

次回は支払いサイクルを解説します!

コメント