今回はアメリカのクレジットカードの支払いサイクル、金利の仕組みについて解説します。アメリカのクレジットカードは、返済額を自分で決めるフレックス式リボ払いです。支払いルール、用語を理解していないと思わぬ金利が発生してしまったりしますので、是非ご一読ください!

図解!支払いサイクル

ここでは知っておきたい仕組み、用語を図解します。

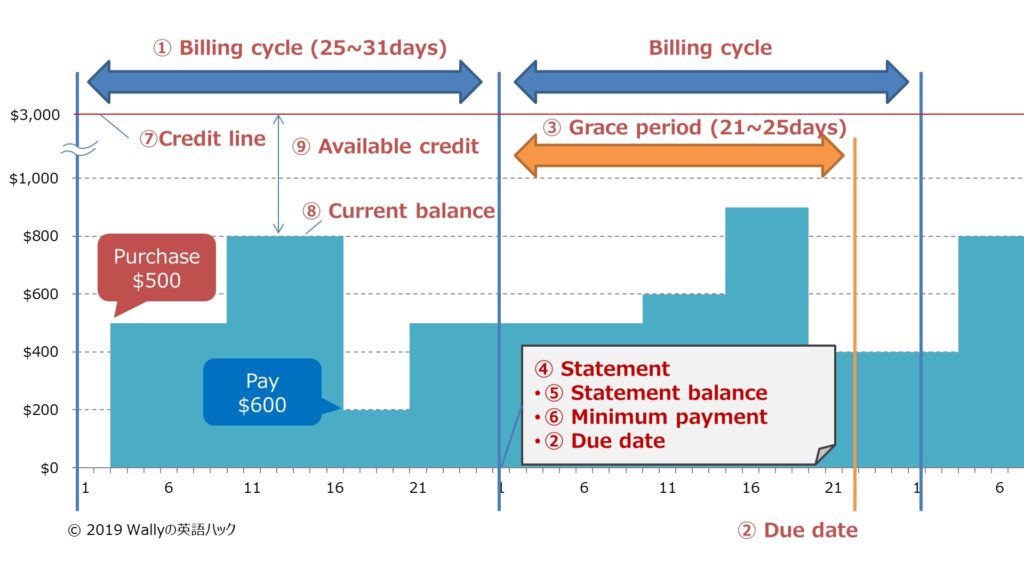

次の図を見てください。縦軸が負債額、横軸が日となります。

- Billing cycle : 支払請求サイクル。通常25日から31日周期

- Due date : 支払い期日(Grace period最終日)

- Grace period : この期間にstatement balanceを完済すれば金利が発生しない、という猶予期間。通常21日〜25日

- Statement : クレジット残高、支払期日などを示した計算書。Billing cycleが締まると発行される。

- Statement balance : Billing cycleの締め日時点でのクレジット残高。この金額をdue dateまでに支払わないと金利が発生する。上記の例だと$500がstatement balanceとなります。

- Minimum payment : Due dateまでに支払わないとならない最低金額。Statement balanceの2%-5%+金利といった形で設定される。払わないとlate fee($40前後)が発生し、滞納が30日以上続くとcredit score(信用)が下がる。あくまでlate feeを回避するための最低金額であって、minimum paymentしか払わなければ、金利が発生してしまう。

- Credit line (Credit limit) : 信用限度額。クレジットスコアによって上下する。上記の例だと$3,000がcredit line. Credit lineを超えてカードを使ってしまうと、契約によってはover-limit feeが発生するので注意。

- Current balance (Credit balance) : その時点でのネット負債総額。返品などによる返金がある場合は、負債がポジティブになるケースもある(つまりカード会社があなたに負債を負っている状態)。

- Available credit : 信用残高(カードを使える残高)

Due dateまでにstatement balanceを完済しなかった場合、残高が次の請求サイクルに繰り越し(=revolve)ます。返済額も自分で決められるし、minimum paymentさえ支払っていれば良いので便利!と思ってはいけません。Due dateを過ぎて残ったstatement balanceについては、年利20%といったレベルの金利が発生します。また、繰り越し残高がある場合、次回以降のお買い物には支払い猶予期間(grace period)が設定されず、即金利が発生します。これだとポイント貯めるどころか、カードを使うことでどんどん出費がかさんでいくことになりますね。

では金利発生を防ぐにはどうすれば良いでしょうか?

アメリカのクレジットカードは、返済額、返済タイミングをCard holderが自分で設定します。初期設定だとマニュアル返済となっており、都度銀行振り込みで返済が必要です。うっかり振り込みを忘れてしまうとDue dateを繰り越しかねません。クレジットカードのアカウント設定で、必ずAuto payment(自動振り込み)を設定し、支払い漏れの無いようにしましょう。尚、Auto paymentの支払いタイミングで、振り込み元の銀行に残高が無い場合、追加のfee(returned payment, $40前後)が発生するので要注意!

残高を次回の支払いに繰り越してしまうと、つまりレボ(revolve)してしまうと、金利が発生してしまうので、極力、毎回満額を返済するようにしましょう。逆に言えば、例えcredit lineの上限が高くても、一回で返済できないお買い物はしないようにするのがオススメです。お買い物は支払える範囲で!

解説!金利計算 (finance charge)

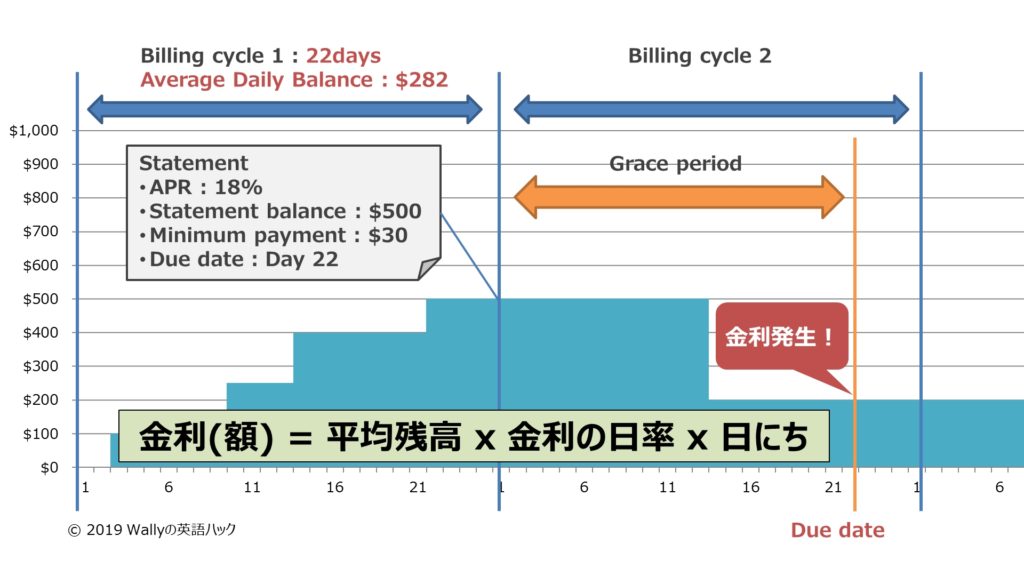

それでもやむなく金利が発生してしまうケースもあると思います。ここでは金利計算の仕組みを解説します。下のチャートをご覧下さい。

Statement balanceは$500ですが、Due date前に$300だけ払ったとします。Due dateの時点で$200残高が残ってしまうので金利が発生することになります。この時、金利の計算方法はカード会社によっていくつかの方式があります。今回は多数のカード会社が使っているAverage Daily Balance法を例に見てみましょう。

計算の基本となるのがAPR (Annual Percentage Rate:年利)と前回のBilling Cycle中のAverage Credit Balance (平均残高)です。APRはカードの種類、契約、信用履歴によって事なり、例えば20%とかだったりします。年率20%、つまり一年間で20%も金利が発生するということです、恐ろしい…

APRを日率に直します : 日率=APR÷365

Average Credit Balance の算出方法 : 期間中の毎日の残高積算÷Billing cycleの日数

金利(額) = Average Credit Balance x 金利日率 x Billing cycle中の日にち

上記の例だと、

金利(額)=$282 x 0.05% x 22 =$3.1

となります。

ご覧のように、金利はDue date時点の$200ではなく、前回のサイクル期間中の平均残高にさかのぼって算出されます。Statement balanceが$1でも残ってしまうとこうなります。またこの状態になると、次のサイクルはGrace periodが設定されず、再び金利が発生していく事になります。出来るだけ一回での完済を目指しましょう!

コメント